О том, что мир стоит на пороге экономического кризиса, велись разговоры весь 2019 год. Основной причиной его наступления эксперты называли торговые американо-китайские войны, замедление роста общемирового ВВП, военные действия на Ближнем Востоке, появление «пузырей» на крупных фондовых рынках, снижение спроса (и, как следствие – цен) на углеводороды. Специалисты также указывали на цикличность кризисов мировой экономики и предсказывали экономический спад к осени 2020 года. Но пандемию коронавируса предвидеть было невозможно и, похоже, глобальный кризис наступит намного раньше. Фактически он уже наступил.

Как бы там ни было, кризис – это не крах мировой экономики, а ее перезагрузка, а пандемия COVID-19 – не конец света – мир знал и более тяжелые эпидемии. Вселенная посылает человечеству испытания не для того, чтобы его погубить, а чтобы люди внесли в свою жизнь определенные коррективы – для своего же блага. Для инвестора это также знак, чтобы проанализировать стратегию и при необходимости, что-то изменить. А вот насколько глобальными будут эти изменения, зависит от самой стратегии. Но об этом чуть позже.

Многие люди не начинают инвестировать, так как боятся, что вот-вот грянет очередной финансовый кризис (как раз наш случай). Они предпочитают переждать, когда все утрясется, стараются спрогнозировать «дно» перед новым экономическим подъемом и войти на фондовый рынок в идеальное время. Их ожидания подкрепляют многочисленные прогнозы аналитиков (как же без них), что сейчас все гораздо хуже, чем было в 2008-м.

Но, если посмотреть на вещи здраво и отбросить в сторону эмоции, несложно понять, что при грамотном подходе к инвестированию самый худший сценарий практически нереален. Для потери большей части активов, пусть даже и в кризис, необходимо, чтобы поразительно глупые действия инвестора были помножены на вселенское невезение.

Давайте рассуждать логически. Начинающий инвестор не обладает большим капиталом и формирует портфель планомерно в течение нескольких лет и на долгосрочную перспективу. Даже если вы вложили первые деньги перед самым падением финансового рынка, ваши потери в денежном эквиваленте будут небольшими. При условии, что в дальнейшем вы будете сохранять хладнокровие и придерживаться плана, следующий транш придется на «дно» кризиса и нивелирует не совсем успешную «точку входа». А на десятилетнем периоде в динамике вашего инвестиционного портфеля неудачный старт будет незаметен. Так что попадание на кризис можно считать отличным опытом при минимальных рисках, если конечно вы будете придерживаться стратегии равномерных вкладов, а не потратите все деньги на покупку акций одной компании (это к вопросу о глупости).

И еще один момент, на котором хочется акцентировать внимание начинающего инвестора. Убыток становится реальным только тогда, когда он зафиксирован. Важно понимать, что пока вы не продали упавшие в цене активы, вы абсолютно ничего не потеряли. Безусловно, рыночная стоимость инвестиционного портфеля при падении цен на активы снижается, но, если вы вкладываете в надежный (проверенный годами) бизнес, поводов для паники нет. Более того, на начальном этапе, когда вы только формируете капитал и активно покупаете, большие скидки фондового рынка следует расценивать как подарок судьбы, поскольку хорошие активы можно приобрести намного дешевле. Таким образом, вопрос: «стоит ли инвестировать в кризис?», скорее риторический.

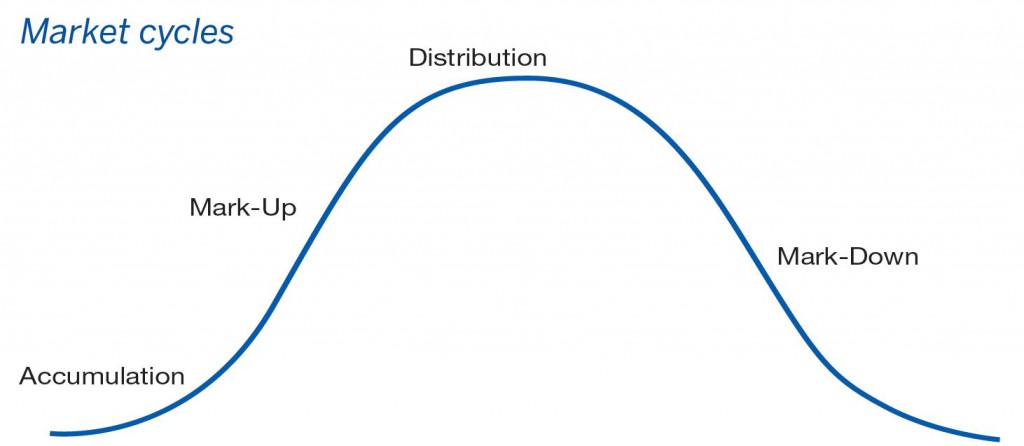

Рынки цикличны. Сначала они растут, потом достигают максимума, падают, формируют так называемое основание, затем снова начинают расти. Если нарисовать график рынка, захватывающий несколько десятилетий, то он будет иметь волнообразный вид со своими дном и пиками. Чтобы увеличить доходность инвестиций, важно понимать, из каких стадий состоят циклы.

Стадия накопления начинается тогда, когда рынок сформировал «основание», и инвесторы начинают покупать, считая, что худший период уже прошел. На этапе накопления цены достаточно привлекательны, но рыночные настроения все еще находятся под влиянием спадающих трендов. СМИ активно пугают мрачными перспективами, а многие инвесторы «сливаются» и распродают оставшиеся активы. Затем цены постепенно сглаживаются, покупателей становится больше и настроение на рынке из негативного меняется на нейтральное.

На этой стадии рынок приобретает большую устойчивость и постепенно двигается вверх. К «ранним инвесторам» подключаются технические трейдеры, признающие, что рыночные направление и настроение поменялись. В СМИ регулярно появляются публикации об улучшении инвестиционного климата, и на такой позитивной волне многие инвесторы вскакивают в этот «поезд», чтобы не упустить выгоды. Приближение стадии повышения к завершению характеризуется большим количеством торгов. Связано это с потоком «проснувшихся» инвесторов, которые в последний момент пытаются откусить свой «кусок пирога». Цикл приближается к верхушке «пузыря», нейтральное настроение перерастает в эйфорию, в то время как профессиональные трейдеры и инвесторы закрывают свои позиции.

На стадии распределения начинают доминировать продавцы, а всеобщая эйфория переходит в смешанное настроение. Цены часто оказываются зажатыми в том или ином торговом диапазоне. Distribution – один из самых эмоциональных этапов, когда инвесторов то охватывает полный страх, то вдруг они видят лучик надежды, что рынок все-таки продолжит расти. На пике стадии распределения стоимость многих ценных бумаг становится экстремальной, а инвестиции в недооцененные активы долгое время пребывают «вне игры». Рыночное настроение меняется в сторону негативного, а стрессовые события в экономике и геополитике легко могут усугубить ситуацию (ускорить прохождение пика распределения).

Заключительную стадию можно охарактеризовать как самую болезненную, потому что стоимость активов обычно падает ниже той суммы, за которую они были приобретены. В это время фондовый рынок очищается от нерадивых инвесторов и спекулянтов, начинает формироваться основание цикла.

Как видите, цикличность мировой экономики и постоянная смена стадий циклов – такое же естественное явление, как смена времен года, поэтому рост и падение рынков нужно воспринимать как должное. Таким образом, если мы говорим о стратегическом, а не ситуативном инвестировании, оно должно постоянным. Другое дело, что в зависимости от конкретной ситуации приходится вносить некоторые корректировки. Об этом и поговорим.

Итак, какие же коррективы могут быть актуальны в период рецессии или финансово-экономического кризиса? Вот, что советуют специалисты, ориентируясь на опыт предыдущих спадов в экономике.

Вот такие инвестиционные корректировки рекомендуют проводить специалисты во время финансового кризиса, а лучше до его наступления (как раз самое время). А если говорить в целом, то нужно придерживаться своей стратегии и в долгосрочной перспективе просадки по тем или иным активам нивелируются. Если вы новичок и у вас пока нет никакой стратегии, команда «Все PRO Гроші» приглашает вас на бесплатную консультацию. Мы поможем вам составить инвестиционный портфель с учетом сегодняшних реалий, убережем от рискованных мероприятий и непродуманных действий.

-Тайные законы денег, которыми пользуются миллионеры;

-Как получать 30-40% годовых с гарантиями как у банка;

-Как сохранить и приумножить деньги в условиях кризиса.

С октября в силу вступил закон, который кардинально меняет правила рынка недвижимости. Закон защищает права на объекты будущего недвижимого имущества. Историй, что строительство начато и не закончено или строительство закончено, но право собственности оформить недвижимость нельзя, хозяевами...

16 сентября 2022 года Кабинет Министров Украины принял постановление касательно продажи военных облигаций. Теперь все граждане Украины, которые старше 18 лет, могут самостоятельно заполнять заявку на приобретение облигаций с помощью «Дія», тем самым поддерживать украинскую...

Есть что сказать? Не держите в себе: прокомментируйте: